1. Kolik času můžete a chcete do investování věnovat?

Čím více máme financí a majetku, tím více jeho správa vyžaduje času a energie. Každý máme jiné hodnoty, znalosti a priority. Někdo zvládne sám obhospodařovat majetek v hodnotě desítek milionů, jiný je ochoten si platit poradce od nižších stovek tisíc.

2. Jak velkou částku chceme investovat?

Z našich zkušeností vyplývá, že od určité částky je náročné starat se o své prostředky sám. Každý má nastaveny tyto hranice rozdílně. My doporučujeme následující postup.

Investice do 300.000,- Když investiční portfolio teprve začínáte budovat je relativně jedno, zda využijete banku, robo-platformu, nebo si koupíte sami nějaký globální index přes apku.

Investice do 1.000.000,- Jestliže investujete částku v řádech vyšších statisíců, tak je důležité zvolit portfolio, které odpovídá vašemu investičnímu profilu. Tudíž je důležité zjistit, jak jste averzní vůči riziku a na základě toho vybrat investiční nástroje. Investiční profil klienta se zjišťuje na základě krátkého dotazníku, který nemusí být dostačující. My preferujeme dokonale poznat klienta a jeho potřeby pak vyplnit investiční dotazník a až na základě toho vybírat investiční nástroje.

Investice nad 1.000.000,- Pokud se chystáte investovat řádově miliony korun, tak je důležité mít dobrou investiční strategii, navázanou na Váš finanční plán. Investice by měla být rozložena do více tříd aktiv jako akcie, dluhopisy, nemovitost. Dále stojí za zvážení diverzifikace do více typů měn jako dolar nebo euro. Portfolio v řádu jednotek milionů korun vyžaduje větší časovou náročnost a hlubší znalosti na jeho správu. V těchto případech se odborníci vyhledávají nejčastěji.

3. Jaké máte znalosti a zkušenosti?

Investování je velkým trendem, na základě toho jsou informace všude okolo nás. Je dobré podléhat dojmu, že na základě těchto zevrubných informací, máme dostatečné znalosti k tomu, abychom byli schopni vytvořit dobrou investiční strategii. Zkušenosti získáme časem. Dobrými a především špatnými rozhodnutími. Důležité je, aby těch špatných rozhodnutí nebylo moc a neovlivnily výrazně náš majetek.

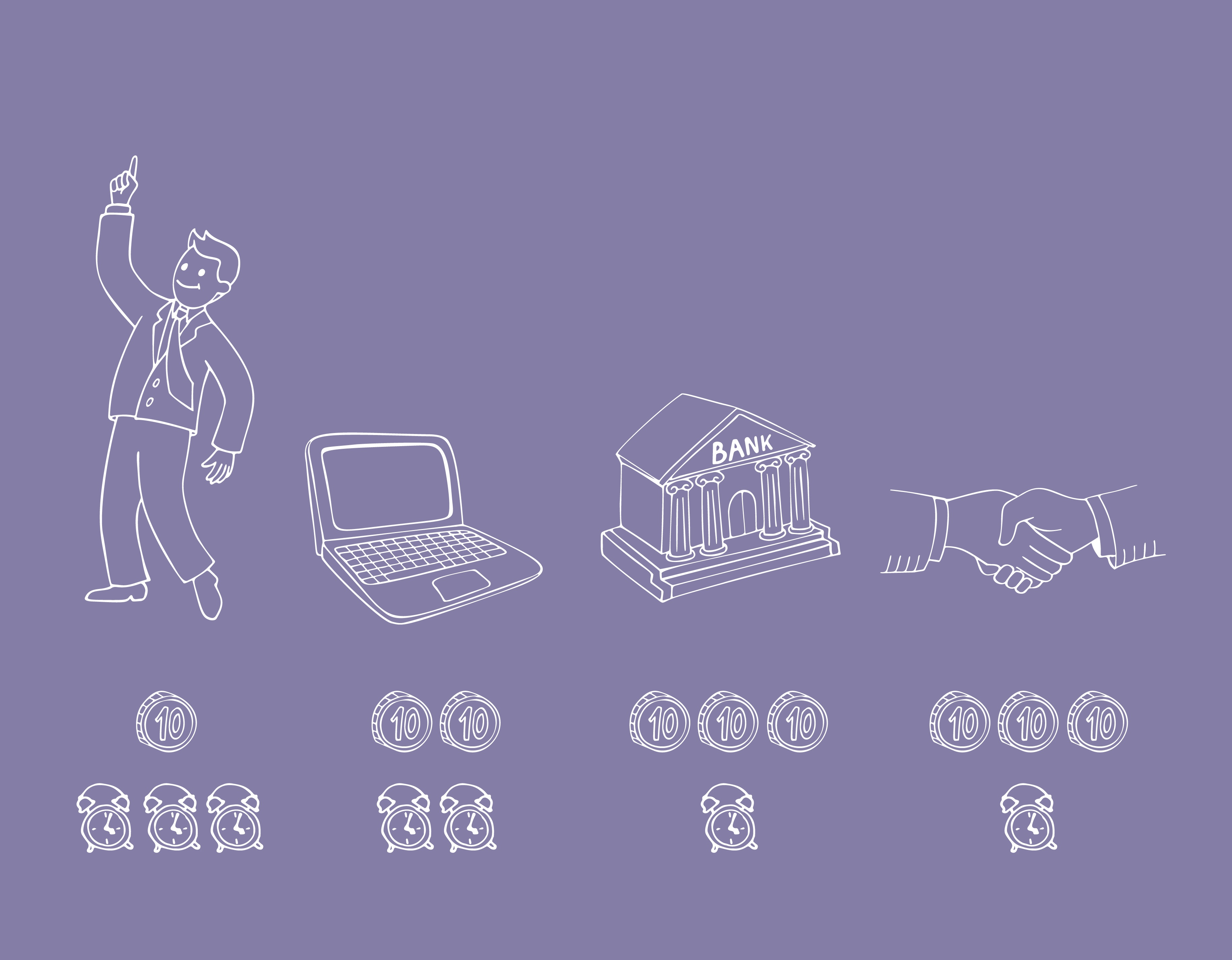

4. Jaký z investičních přístupů mi bude vyhovovat nejlépe?

Přirovnávám to k posilování. Začít můžu sám. Všude je velké množství informací které nic nestojí. Další možností je stáhnout si za pár stokorun aplikaci, která mě může provádět a každý den mi předloží sérii cvičení. Nebo si koupím permanentku do fitness centra, kam chodí i mí kamarádi. Nejpohodlnější cesta je domluvit si hodinu s trenérem, který mě naučí základní principy cvičení, bude mě motivovat, abych se cvičením neskončil a předá mi své znalosti a dlouholeté zkušenosti. S investováním je to podobně. Máme čtyři základní možnosti.

Investuju sám

Založím si účet u investiční platformy Etoro, XTB, trading 212, Patria, Fio, nebo Revolut. Převedu si zde finanční prostředky a během pár minut můžu nakupovat indexy SP 500, Akcie Tesly, Applu nebo dluhopisy. Poplatky jsou minimální 0% až 0,5% z hodnoty kapitálu. Velký důraz musím věnovat vzdělání a investiční strategii. Za vše máme zodpovědnost my.

Investuji s robotem

Jednodušší cesta je účet u některé z roboplatforem jako Portu, Fondee nebo Indigo. Na základě vyplnění investičního dotazníku, nám roboplatforma doporučí portfolio, do kterého poté jednoduše zainvestujeme. Platforma si za tyto služby vezme 0,5 až 1,2%. Portfolio máme vytvořeno dobře, jen je nutné dávat pozor na to, aby investice zapadaly do našeho finančního plánu.

Investuji s bankou

Banky mají dobrou dostupnost, dlouhou tradici a slušnou důvěru. A právě proto nejvíce lidí investuje, nebo spoří právě tímto způsobem. Je to pohodlné a rychlé. Podílové fondy bank jsou relativně drahé 1,5% až 3%. Je vhodné si spočítat, jakou službu za tyto poplatky dostaneme. Máme v bance zainvestován 1 milion korun, na poplatcích to znamená např. 20.000,- každý rok. Co za to dostávám? Mám investice navázány na svůj finanční plán? Jak bude spolupráce vypadat, když trhy začnou klesat? V péči o klienty mají banky velký potenciál k růstu.

Investovat s poradcem

Není poradce jako poradce. Je dobré si na výběru dát záležet. Nesvěřit investiční prostředky prvnímu, na kterého narazíte. Popovídejte si o tom, jak by vypadala vaše spolupráce a co obnáší jejich služba. Budou Vám vytvářet finanční plán? Prodávat produkt? Vytvoří Vám investiční portfolio? Zjistěte si reference. Projděte web, blog a sítě. Zaměřte se na pocit, který z daného poradce máte. Investiční poradci si berou většinou 1,5% až 2,3% z investovaného majetku. Pokud máte více prostředků, tak je poplatek nižší a poradci mají podíl na vašich ziscích. Chtějte dlouhodobého partnera, kouče, důvěrníka, člověka se kterým si rozumíte, co bude znát dobře vaši životní situaci.

Jaký má mít tedy přínos poradce?

1. Ušetří Vám čas a energii

2. Eliminuje chyby, které byste mohli udělat

3. Máte emoce pod kontrolou, díky jeho zkušenostem

4. Dobře vytvořenou investiční strategii

5. Finanční plán na míru

6. Behaviorální koučink

7. Lepší finanční rozhodování

Někdy je dobré vyzkoušet si více varitat, abyste zjistitli, která cesta je pro Vás ta nejlepší. Přeju Vám, abyste tu pravou našli. Kdybyste potřebovali více informací, neváhejte se na nás obrátit.

Tento článek s dalšími informacemi je možné zhlédnout jako video

Pokud Vás téma zajímá podrobněji, poslechňete si nahrávku podkástu, přes službu spotify.

Nebo na našich stránkách přimo pod banerem.

Napadly Vás nějaké otázky, které byste rádi probrali?

Nebo chcete začít investovat?