V dnešním článku se spolu podíváme na téma životního pojištění. Někteří lidé toto pojištění považují za přínos, jiní za nutné zlo, další za zbytečné vyhazování peněz. My bychom vám dnes tento produkt rádi přiblížili a ukázali jak s ním pracovat, aby dával smysl.

Životní pojištění hraje klíčovou roli v pokrytí nenadálých událostí, které nám mohou výrazně zasáhnout do života a ovlivnit naše příjmy. Může se jednat o těžké úrazy, nemoci, akutní hospitalizace, invaliditu, smrt nebo potřebu peněz k majetkovému vyrovnání při dědictví). A tak, jak se náš život postupem času mění, mělo by se s ním měnit i naše životní pojištění (od nástupu do práce, přes hypotéku, narození dítěte…).

V každé fázi svého života totiž máme jiné finanční náklady, jinou výši majetku a jiné požadavky na krytí. Staré pojištění totiž automaticky neznamená lepší pojištění. Důležité je znát výši svých výdajů, to vám pomůže nastavit výši částek na pojistce. Naše doporučení je však nepočítat výdaje na měsíční, ale na roční bázi, je to mnohem jednodušší. Na roční bázi máte navíc větší šanci odhalit jednorázové výdaje. Také je důležité se zamyslet nad tím, co jsou vaše nezbytné výdaje. Ty jsou nutné k běžnému chodu domácnosti a v případě nutnosti nám ukáží minimální částku, kterou potřebujeme mít jako rezervu.

Článek si můžete poslechnout i ve formě podkástu přímo na našich stránkách

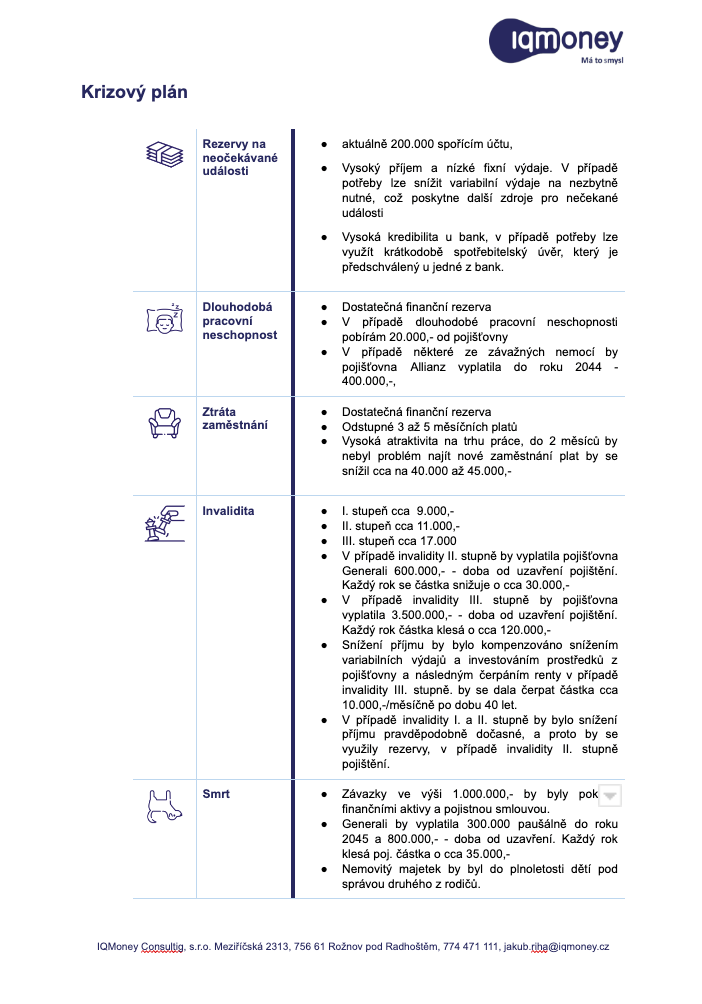

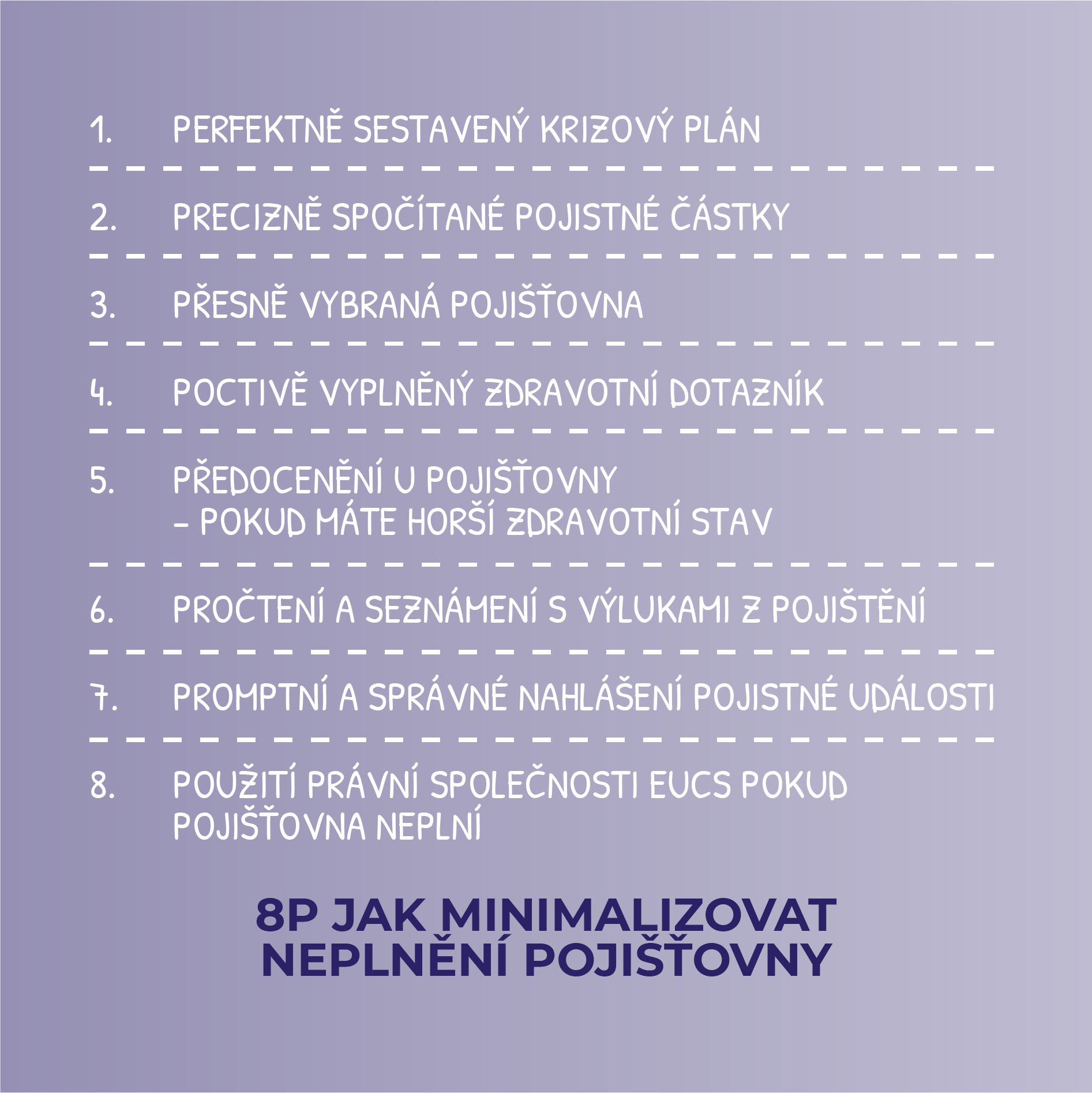

Neřešte pojištění, ale krizový plán!

Krizový plán je v podstatě sepsání všech možných scénářů, které vás mohou potkat (od úmrtí, přes invaliditu, tvorbu rezervy, rozvod…). Je pouze na vás, jaké scénáře si načrtnete a jak daleko s nimi zajdete. Důležitou součástí krizového plánu je také vytvoření dostatečné finanční rezervy. Každý má tuto částku jinou, ale my doporučujeme našim klientům mít rezervu minimálně ve výši 3 měsíčních výdajů, pokud jsou singl bez závazků. Pokud mají děti nebo závazky měla by být rezerva ve výši 6 měsíčních výdajů.

Máte sepsány své krizové scénáře? Zamyslete se nad tím, jak by se řešily? Odkud by se čerpaly peníze? Jak by vás tato mimořádná událost ovlivnila? Kolik a co by vás stála?

Například to že máte pojištění neznamená, že jste v suchu. Jsou situace, které pojištění neplní, má na ně výluku, nebo pojistit ani nejdou. Jak byste tedy tyto situace řešili? Nebo naopak má cenu se na tento scénář pojistit? Položte si otázku: Jaký má tato situace dopad na můj rozpočet?

Krátkodobý

Mám dostatečnou finanční rezervu, jiný způsob pokrytí toho výpadku nebo potřebuji pojištění? Budete si například platit pojištění kvůli možnosti, že si zlomíte prst na ruce nebo za toto riziko ušetříte a raději si pojistíte vážnější úraz nebo si peníze odložíte?

Dlouhodobý

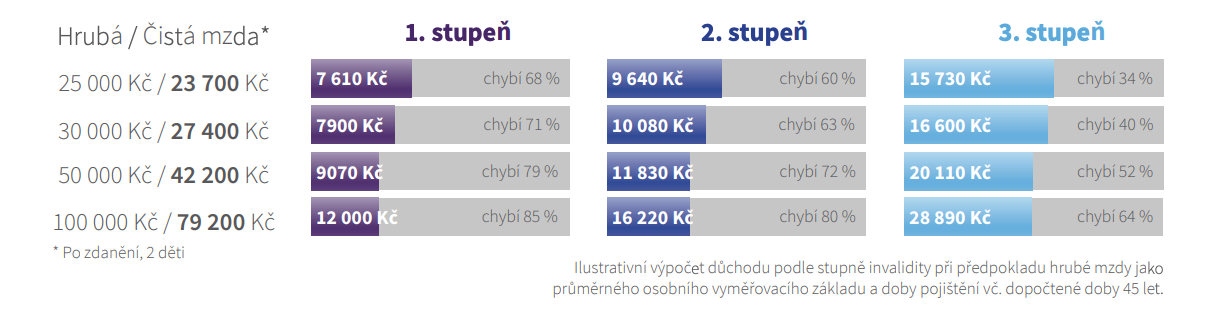

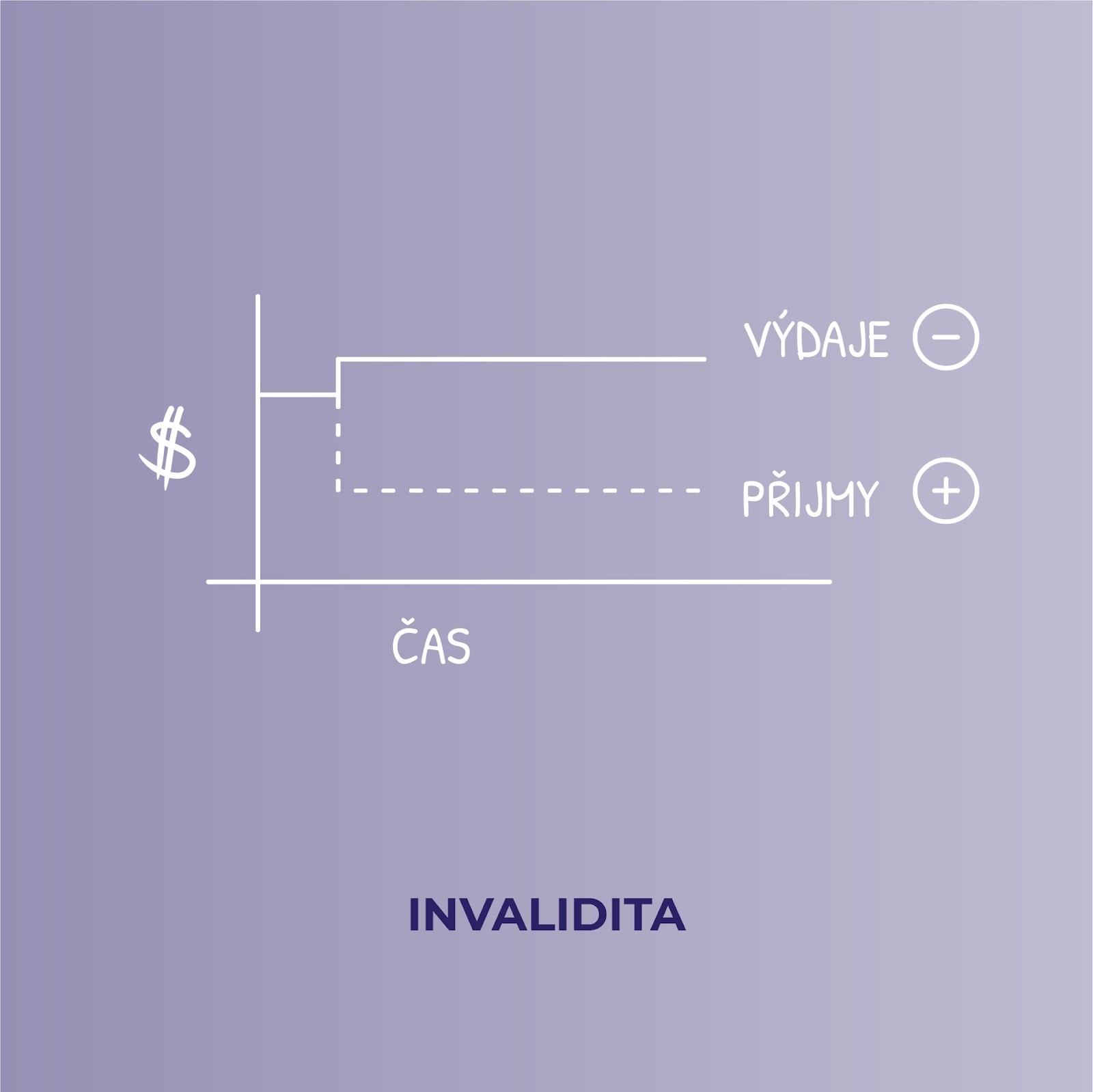

Jak jsem schopen upravit život a vyrovnat se s propadem příjmů klidně o 80 %? Nejhorší je pro rodinný rozpočet invalidita 3. stupně, rodinné výdaje se dle statistik zvyšují o 20 % a příjem dlouhodobě klesá na výši invalidního důchodu. Bude mi například stačit, že splatím hypotéku na svůj dům a již si nikdy nesplním své další cíle? Prodám dům? Budu mít nárok na nějakou pomoc od státu?

Možnosti řešení poklesu příjmů je několik

-

dostatečná finanční rezerva

-

výrazné snížení měsíčních výdajů

-

pomoc rodiny a blízkých

-

invalidní, vdovské a sirotčí důchody

-

sociální dávky, podpory v hmotné nouze

-

životní a rizikové pojištění

-

prodej domu a přestěhování se do menšího bytu, peníze které zůstanou jako rozdíl využít na dorovnání finančního propadu.

-

výběr z finančních prostředků na důchod nebo jiné cíle

-

aktiva, které rodině nesou pasivní příjem: byt v nájmu, dividendy, úroky a další

Nemám dost prostředků = potřebuji pojištění

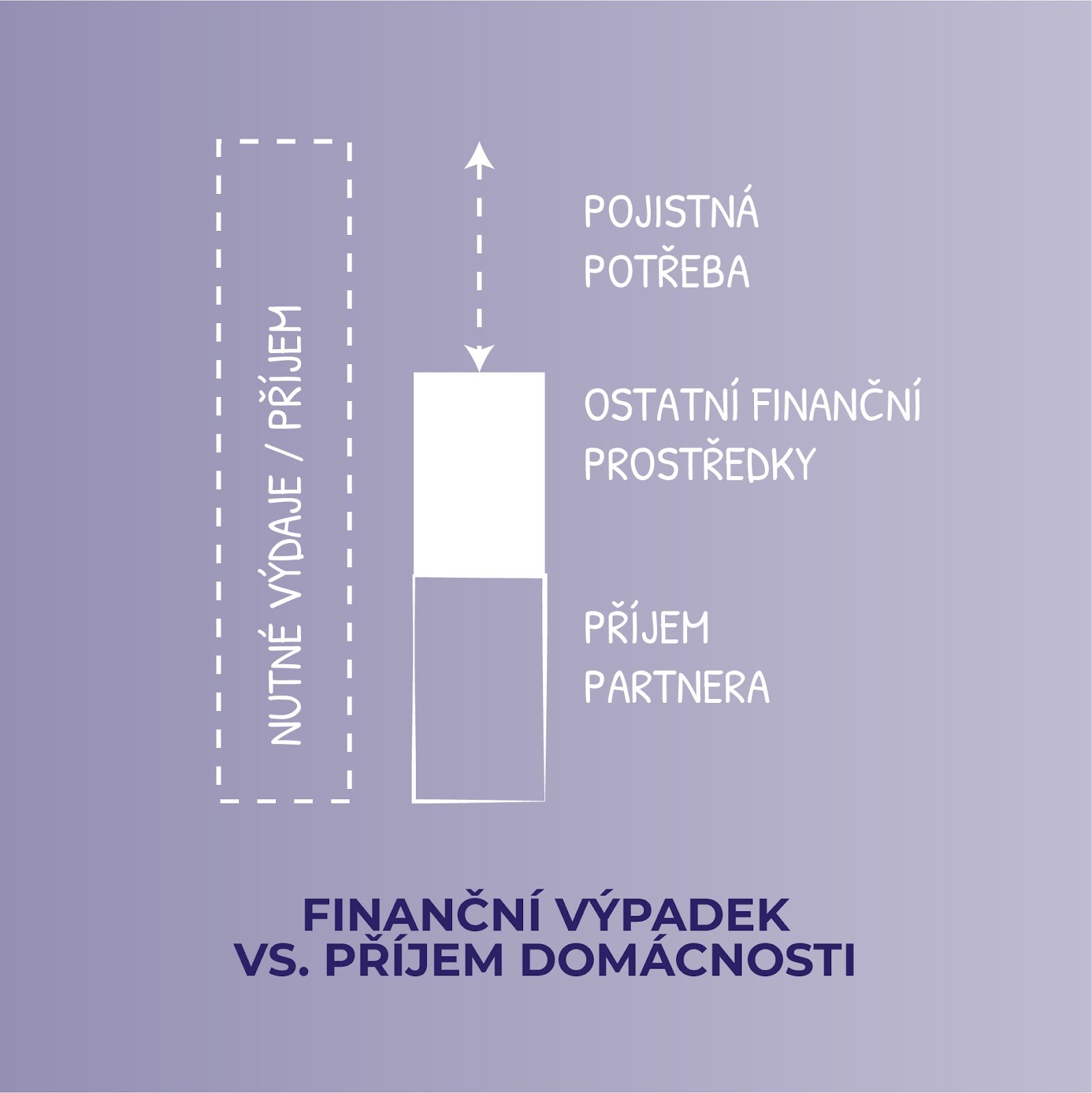

Většina z nás v různých fázích života nebude mít dostatek vlastních prostředků pro pokrytí velkých rizik, které nás všechny mohou potkat. Možností je tedy využít externí zdroje od pojišťovny. Ideální je svou situaci zkonzultovat s dobrým finančním poradcem, který se bude dívat na vaši situaci z širší perspektivy a nebude řešit jen pojištění a svoji provizi z něj. Takové poradce můžete najít například v Asociaci finančních poradců ČR nebo se můžete obrátit na nás.

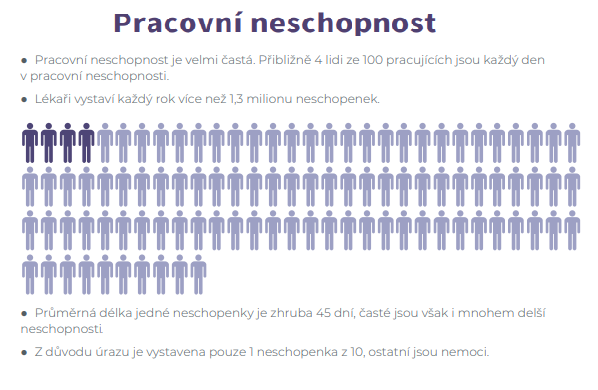

Co vše bych si měl pojistit

Pokud se rozhodnete pro životní pojištění, je důležité zvážit, jaké oblasti svého života byste měli pokrýt. Důležité je zaměřit se ne pouze na úrazy, ale na nemoci. Našim klientům doporučujeme pojistit rizika dle závažnosti: invalidita, trvalé následky úrazu, pracovní neschopnost, smrt a závažné nemoci. Pokud ještě nemají dostatečnou rezervu může přijít doporučení na pojištění hospitalizace a drobných úrazů.

Na jakou částku bych měl tyto rizika pojistit

Výše částek je opět individuální podle situace každého klienta. Ovlivňuje ji řada faktorů jako je výše úvěru, počet dětí, práce, rezerva. Zjednodušeně však můžeme použít 2 postupy:

Dopočítat minimální přesnou částku, kterou potřebuji do rozpočtu. Například v rozpočtu mi chybí 20 000Kč měsíčně po dobu 10 let, než mi skončí hypotéka. Výsledná částka je tedy 2 400 000 Kč.

Počítat s rentou – dle vzorce 1 milion investičního majetku mi dá 5 000 Kč měsíčně na 25 let. Z toho vyplývá, že ve zmíněném případě by částka nezbytná k pojištění dosahovala 4.000.000 Kč.

Potřebuji pojistit drobná rizika

Zamyslete se nad tím, jestli je pro vás ekonomické pojistit i drobná rizika. Bude pro váš rozpočet likvidační, když si například zlomíte prst na ruce nebo strávíte jednu noc v nemocnici? A co když budete 10 dní na pracovní neschopence? Opravdu se vám vyplatí, kvůli těmto rizikům platit na životním pojištění o stovky korun měsíčně více? Například v Německu jde pouze 3% z měsíčně placeného pojistného na drobné úrazy a 97% jde na krytí dlouhodobých úrazů a nemocí. V ČR si lidé platí i 30% pojistného na drobné úrazy “aby z pojištění něco měli, když už ho platí” U pojištění však nejde o pravidelné čerpání z úrazů, ale o efektivitu pojištění.

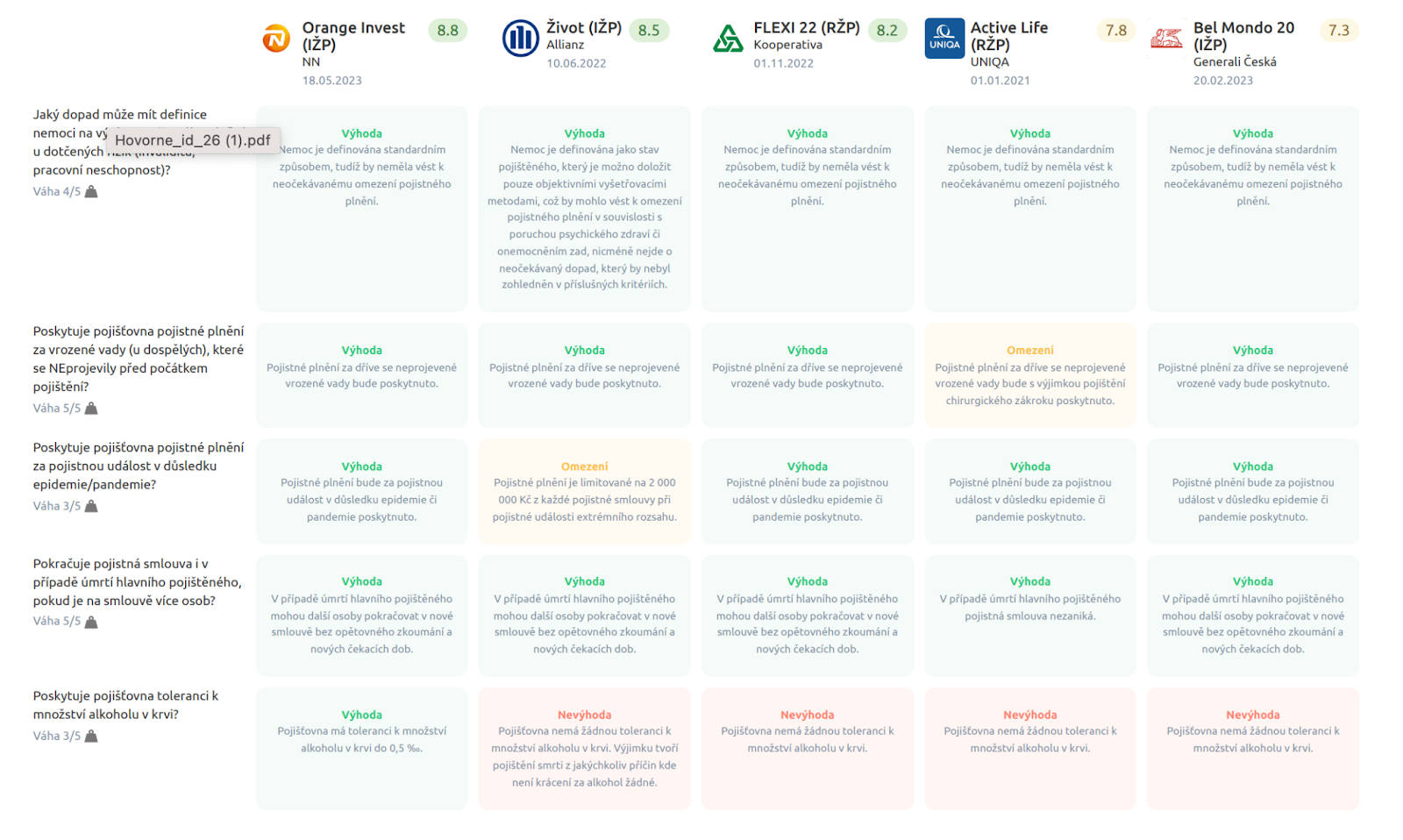

Výběr pojišťovny podle souseda

Každá pojišťovna na trhu se soustřeďuje na trošku jiné parametry a má jinak nastaveny své produkty. Je proto dobré si vybrat z více nabídek než se spoléhat pouze na jednu. Každý je navíc jiný, má jiné požadavky, zdravotní stav, povolání, koníčky a priority. Proto neposlouchejte souseda, že má Kooperativu a ta ze všech nejlepší. Pojistný trh sledujeme 15 let a vidíme, jak se mění trendy a situace na pojistném trhu. S výběrem pojišťovny úzce souvisí i výluky na pojištění. Víte, které situace vám vaše pojištění nekryje? Jaké výluky jste si na pojištění koupili? V pojišťovně vám srovnání výluk napříč pojišťovnami neukážou, ale dobrý finanční poradce by to měl udělat.

Obecně jde říci, že je dobré vybírat pojištění s co nejméně výlukami a když už nějakou výluku mám, tak by bylo dobré, abych o ni věděl a nebyla pro mě extrémně důležitá. S tím do jisté míry souvisí nevybírat pojištění pouze podle ceny. Za nízkou cenou totiž vždy něco stojí a je dobré se ptát co. Často to bývá právě velké množství výluk nebo nějakým způsobem omezené plnění. Někdy si lidé na pojišťovny stěžují, že neplní. V určitých případech je to bezesporu pravda, ale v některých si za to můžou klienti sami hrubými chybami, zatajením informací ve zdravotním dotazníku, nebo špatným hlášením.

Kolik času jste si dali na pečlivé vyplnění zdravotního dotazníku při vstupu do pojištění?

Samozřejmě pojištění je business jako každý jiný. Proto i pojišťovny v některých případech vyplatí jen nutné minimum, i když by klient mohl dostat více. Pomohl vám v takovém případě váš poradce tuto situaci prověřit? Na trhu existují i firmy se přímo takovými případy zabývají, například právní společnost EUCS. Byla vám nabídnuta možnost využít jejich služby? Správného poradce byste totiž neměli vidět pouze při sjednání smlouvy, ale měl by s vámi navázat dlouhodobou spolupráci.

Kdy už nepotřebuju životní pojištění?

Když jste dočetli až sem je vám jasné, že většina z nás se bez životního pojištění v průběhu svého života většinou neobejde. Jak byste ho měli nastavit?

Jsou situace, kdy pojištění není třeba. Pojištění nepotřebujete, pokud máte dost aktiv, které v případě výpadku příjmů pokryjí vaše měsíční výdaje. Pokud nemáte žádné dluhy nebo finanční závazky, které by po vašem úmrtí bylo nutné splatit. Případně pokud nikdo jiný nezávisí na vašem příjmu a nebude postižen finančně v případě vašeho úmrtí. Pokud byste rádi partnera pro konzultaci nad krizovým plánem, nebo stávajícím pojistným řešením, tak se nám ozvěte. Máme s pojišťovnami 15leté zkušenosti. Nesjednáváme jen životní pojistku. Dáváme pojištění do souvislostí s životní situací klienta a po sjednání mu poskytujeme informační podporu.

Tento článek je možné zhlédnout jako video

Pokud vás téma zajímá podrobněji, poslechněte si nahrávku podkástu, přes službu Spotify.

Napadly vás při čtení nějaké otázky, které byste rádi probrali?

Zavolejte nám

Zdroje:

1) Vlastní tvorba

2) https://www.brokertrust.cz/

5) https://efpa.cz/aktualita/287-metodika-pojisteni-osob

6) Statistiky a podklady pojišťoven