Přemýšlíte, jak si zajistit slušný důchod v budoucnosti? Možná už máte naspořeno na spořicím účtu, ale stačí to? Český důchodový systém stojí na tenkém ledě, a už nyní hrozí, že budoucí generace dostane jen zlomek toho, co mají dnešní důchodci. Díky analýze od společnosti Cyrrus si však my mladší ročníky můžeme udělat jasno v tom, co nás čeká. A díky tomu se můžeme lépe připravit.

Toto téma si můžete poslechnout

V Česku je důchodový systém postaven na průběžném principu. To znamená, že peníze, které dnes odvádíme na sociální pojištění, nejsou ukládány pro naši budoucí penzi. Namísto toho jsou okamžitě používány k vyplácení důchodů dnešním seniorům. Tento systém má své klady – je relativně spolehlivý, protože se nemusíme obávat ztráty naspořených prostředků. Na druhou stranu je však plně závislý na demografickém vývoji, což v dnešní době představuje velké riziko.

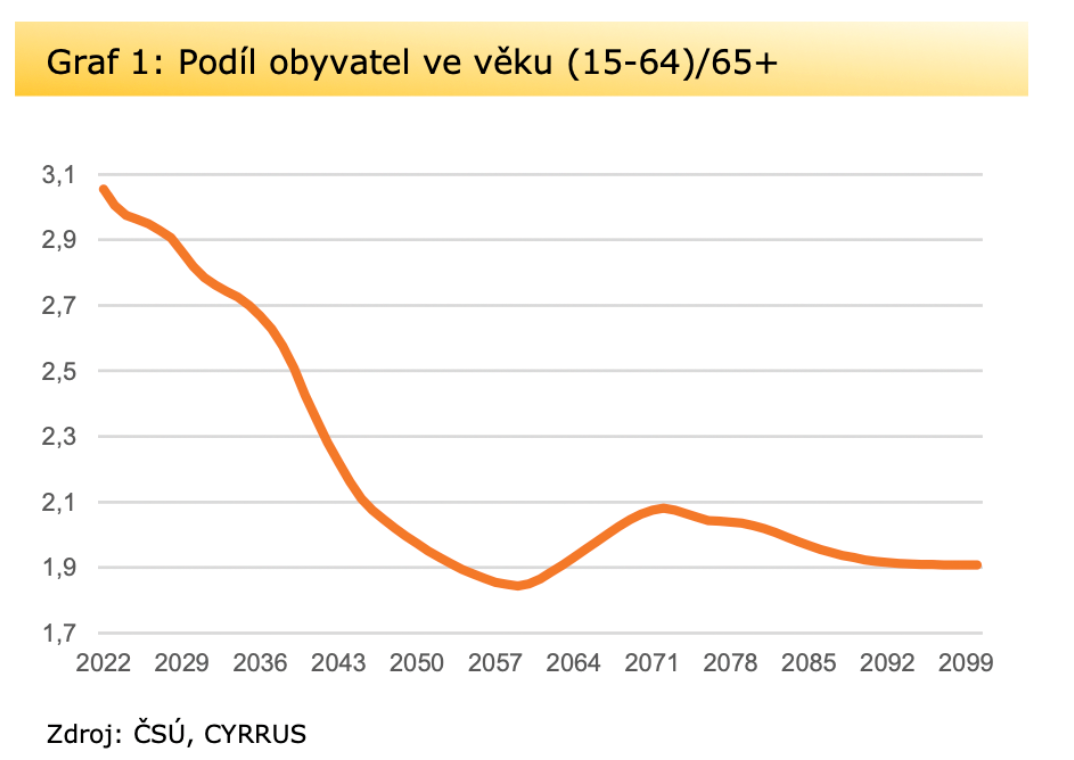

Podívejme se na budoucnost Česka – obrázek níže nám jasně ukazuje, co nás čeká. Z něj je zřejmé, že poměr mezi lidmi v produktivním věku (15-64 let) a seniorům (65+) se v krátké době sníží z 3,1 na 1,9. To znamená, že se počet lidí, kteří musí svými příjmy podporovat jednoho staršího občana, rapidně zmenší.

Z analýzy společnosti Cyrrus vyplývá následující:

- Aktuální důchodový systém neposkytne mladým lidem dostatečný důchod.

- Skutečná reforma se neočekává, spíše nastanou jen vynucené úpravy parametrů.

- Mladá generace se může připravit na důchod kolem 12 tisíc Kč.

- Současní dvacátníci budou ztrácet přibližně 1,5 % na svém sociálním pojištění ročně.

- Chcete-li dosáhnout důchodu minimálně ve výši současných důchodců, museli byste si odkládat zhruba 1 tisíc měsíčně, pokud se rozhodnete pro dynamické investování, nebo 8 tisíc při konzervativním spoření.

Situace z pohledu celého systému

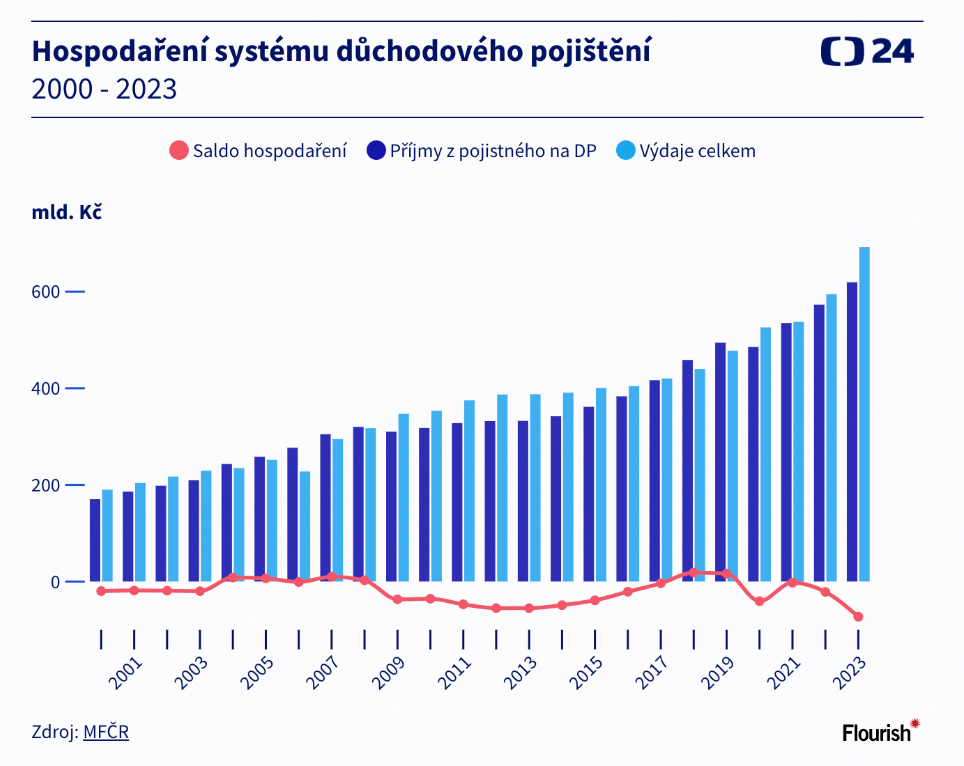

Již nyní se důchodový systém potýká s deficitem. V roce 2022 bylo na sociálním pojištění vybráno 573,2 miliardy Kč, zatímco výdaje na důchody činily 594,7 miliardy Kč. I přes relativně příznivou demografickou situaci v České republice bude situace ještě dramaticky horší v průběhu třicátých a čtyřicátých let 21. století, kdy se očekává, že deficit dosáhne vrcholu v padesátých letech.

Půjčování na důchody má své limity. Podle analýzy společnosti Cyrrus se veřejné zadlužení České republiky (nyní 42,9 % HDP) přiblíží k maximální povolené úrovni (55,0 %) nejpozději v roce 2032. V tomto scénáři se očekává výrazné omezení výdajů.

Lidé narození v roce 1985 budou mít nejnižší důchody.

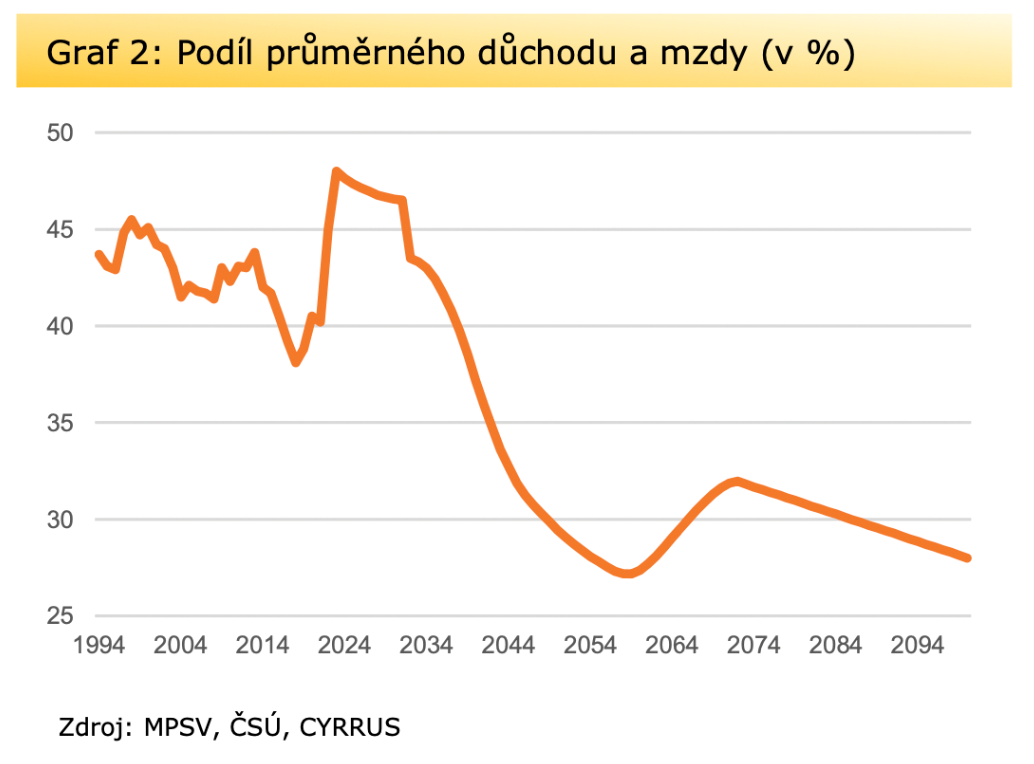

Aktuálně činí výše důchodu 48 % průměrné měsíční mzdy, což představuje 20 700 Kč měsíčně. Tento poměr, nazývaný náhradový, bude od roku 2032 klesat, aby udržel rovnováhu důchodového systému, a dosáhne svého minima v roce 2059, kdy se sníží na 27,2 % průměrné mzdy. To by dnes znamenalo důchod ve výši přibližně 12 000 Kč měsíčně.

Jak dokládá obrázek výše, česká společnost čelí nevídané situaci. Náhradový poměr, který se v minulosti pohyboval mezi 40 až 45 %, nikdy dříve nepoklesl pod hranici 38 %. Pokud si budoucí generace přejí vyhnout se prudkému poklesu životní úrovně v důchodu, je pro ně nejlepší začít se připravovat individuálně a nespoléhat pouze na státní důchod.

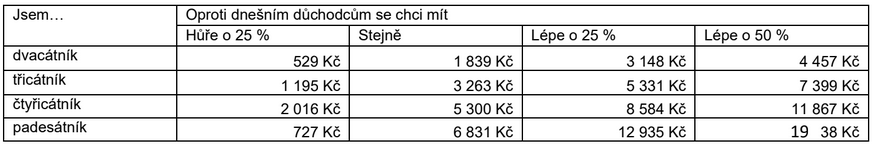

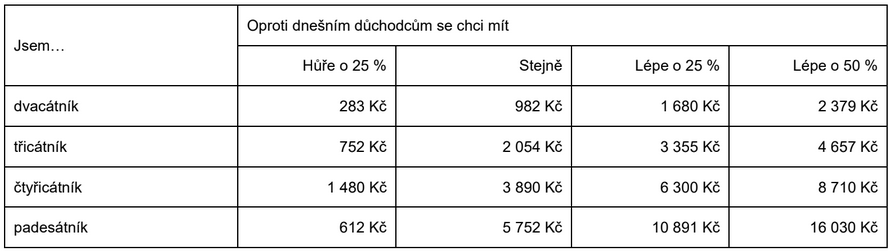

Kolik bychom měli každý měsíc investovat, abychom si udrželi svůj současný životní standard?

Záleží na několika parametrech:

- kolik máte času do důchodu

- jak velkou částku měsíčně investujete

- jaké zhodnocení má vaše investice

- jak vysoký životní standard vyžadujete

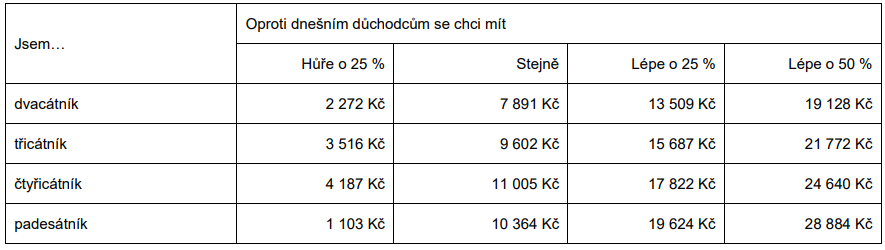

Drtivá většina mladé a střední generace se bude muset o sebe postarat sama. Investovat a odkládat si bokem pokud se bude chtít mít stejně jako současný penzista. Dokonce i když se bude chtít mít o něco hůře než současný penzista bude potřebovat vlastní úspory.

A jak jste na tom vy?

Varianta 1: Odkládám na spořící účty

Varianta 2: Investuju 50% akcie a 50% dluhopisy

Varianta 3: Investuju 100% do akcií

Pro všechny scénáře předpokládáme průměrnou délku důchodu 15 let, tedy od 65 let do 80 let věku. Pokud máme v rodině dlouhověké příbuzné nebo pečujeme o své zdraví a chceme si užít aktivní stáří, bude pro dvacátníka, který dynamicky investuje, stát jeden další rok penze přibližně 100 Kč měsíčně. Pro třicátníka by to bylo asi 200 Kč navíc měsíčně, pro čtyřicátníka 400 Kč a pro padesátníka 1000 Kč.

Státní důchod v Česku pravděpodobně nepostačí pro zachování životní úrovně, na kterou jsme zvyklí. Čím dříve začnete spořit, tím menší částku budete muset měsíčně odkládat a tím většího výnosu dosáhnete. I malé částky se v čase zhodnotí a pomohou vám dosáhnout vašich cílů. Spoléhat se pouze na státní pilíř se stává riskantní. Doporučujeme proto aktivně přistupovat k zajištění svého stáří a začít co nejdříve odkládat peníze například do doplňkového penzijního spoření, a to využít ho na maximum. Dále je vhodné investovat i mimo tento pilíř a budovat si vlastní rentu. I s tímto našim klientům radíme a připravujeme na budoucí situace a možnost nejen užít si pohodový důchod, ale případně do něj odejít dříve než určuje stát.

Podívejte se na náš YouTube kanál

Napadly Vás nějaké otázky, které byste rádi probrali?

Nebo chcete začít investovat?

Zavolejte nám.

Zdroje:

1) Cyrrus analýza

2) Důchodový systém skončil loni v rekordním schodku

3) ČSÚ

3) Vlastní tvorba